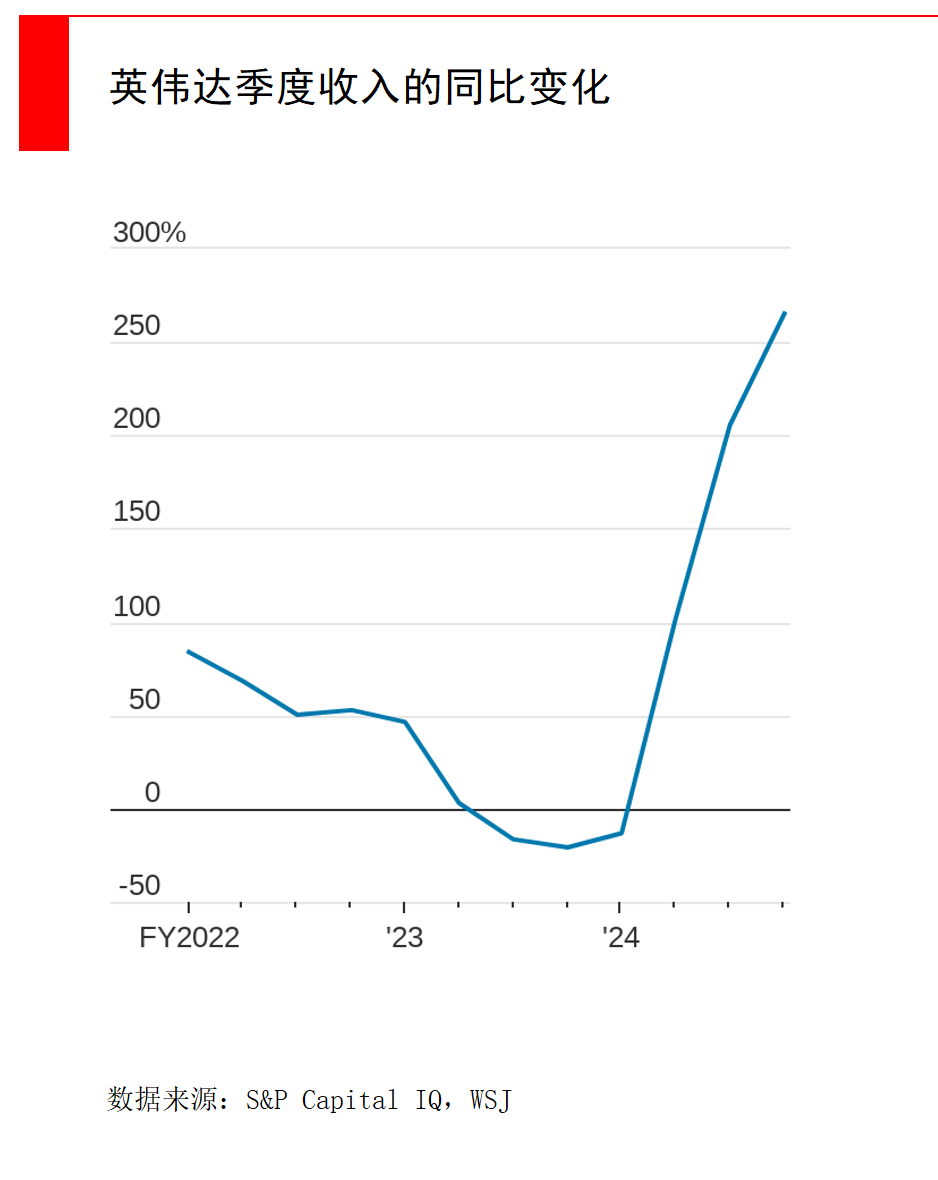

上周五,英伟达又创下了历史上最新的记录。英伟达花了整整24年时间,才使其估值达到1万亿美元的罕见高度,但这一次乘着AI浪潮,实现第2个万亿美元却只用了八个月。

如果你在2022年11月OpenAI刚刚发布ChatGPT时买入英伟达,并坚定持有到今天,你将获得564%的收益。

如果你嫌那时候太早,还没听说人工智能,那么如果你能在2023年3月GPT-4发布时买入英伟达,你将获得359%的收益。

如果你说去年下半年时有些人并不看好人工智能,觉得有些瓶颈一时半会突破不了,那么如果你在年底时想清楚,并且在今年1月买入英伟达,你将在短短的3个月里获得171%的收益。

对于英伟达的客户来说,很多科技领袖都在抱怨,要想买到英伟达的高阶GPU有多难,比如马斯克就曾调侃道:“现在GPU比毒品难买多了。”当时马斯克正在组建他的AI公司xAI。

据WSJ报道,在加州帕洛阿尔托的一家豪华日本餐厅里,甲骨文创始人兼董事长埃里森和马斯克,一起与黄仁勋共进晚餐,埃里森回忆说:“马斯克和我在乞求,我想用这个词来形容我们再合适不过了。吃了一个小时的寿司,也乞求了一个小时。”

我们今天这篇文章,将核心回答两个问题:一是英伟达的护城河坚固吗?二是苹果微软Meta谷歌等等科技巨头,都投入了大量资金进入AI,爆买英伟达芯片,这些投资到底给他们带来什么?

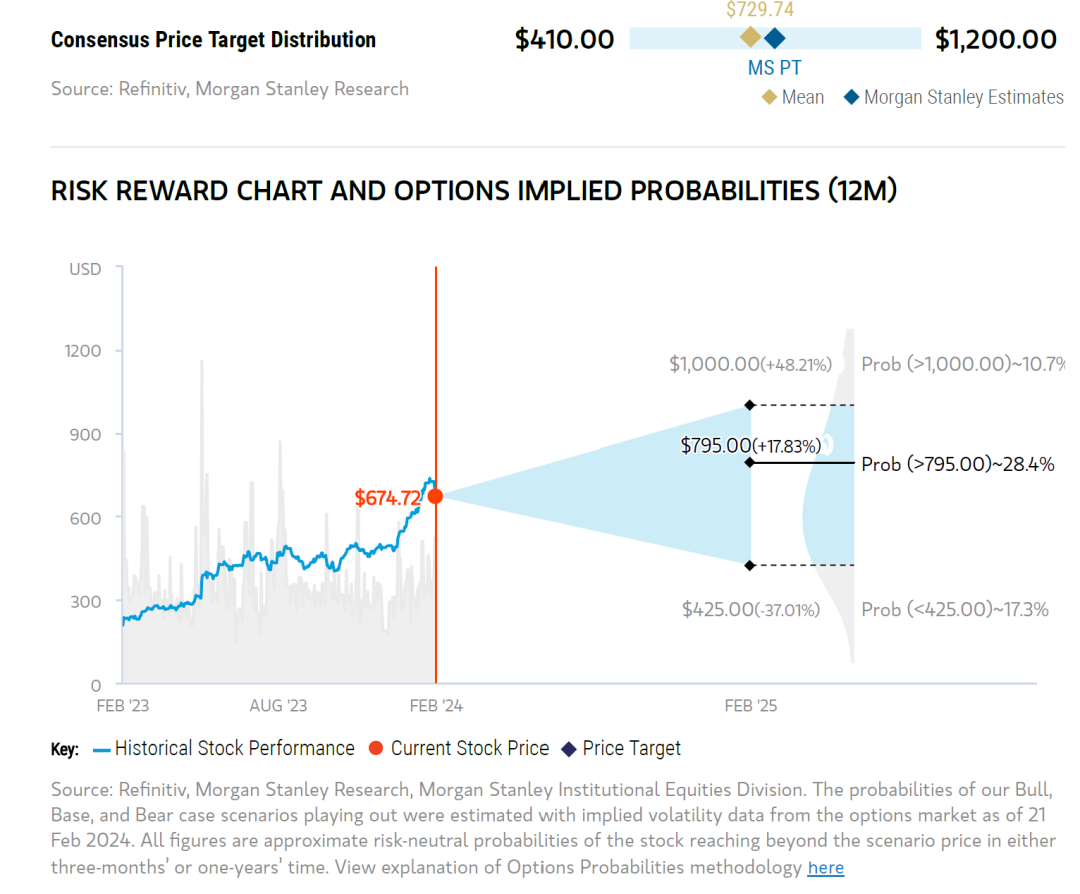

由于利润暴涨,如果按市盈率(PE)计算,英伟达并不算高(英伟达是66,AMD是383,英特尔是110),并且英伟达的护城河也足够宽和深。未来一切要看客户们对AI的投资,能否转换为实际收入(有一些先行指标值得观察),否则仍然会陷入周期股的波折。以下,Enjoy:

牛市情况(BULL Case)1000美元/股:利润率更高的数据中心,以AI为中心的软件和服务增长加速;基于GPU的人工智能PC受到青睐,客户端TAM大幅度的增加;汽车以及无人驾驶行业腾飞,给公司贡献重要的新增长点。

基本情况(BASE Case)795美元/股:2024年收入增长73.2%,2025年增长5.8%;由于供应仍然受限,数据中心业务将在2024年继续增长;英伟达在AI训练方面保持领先地位。

熊市情况(BEAR Case)425美元/股:芯片供应的速度快于需求,增长大幅放缓;人工智能开发成本一下子就下降,强大的竞争对手进入市场,或者客户开始内购定制硬件解决方案。

2月“暴击”华尔街的财报,不仅仅比市场最乐观的预期还高,并且对下一个季度依然给予了高增长预测,原因是科技巨头们会持续高投入于AI,这个趋势可能会持续全年,而原本有些人认为下半年这个趋势会减弱。

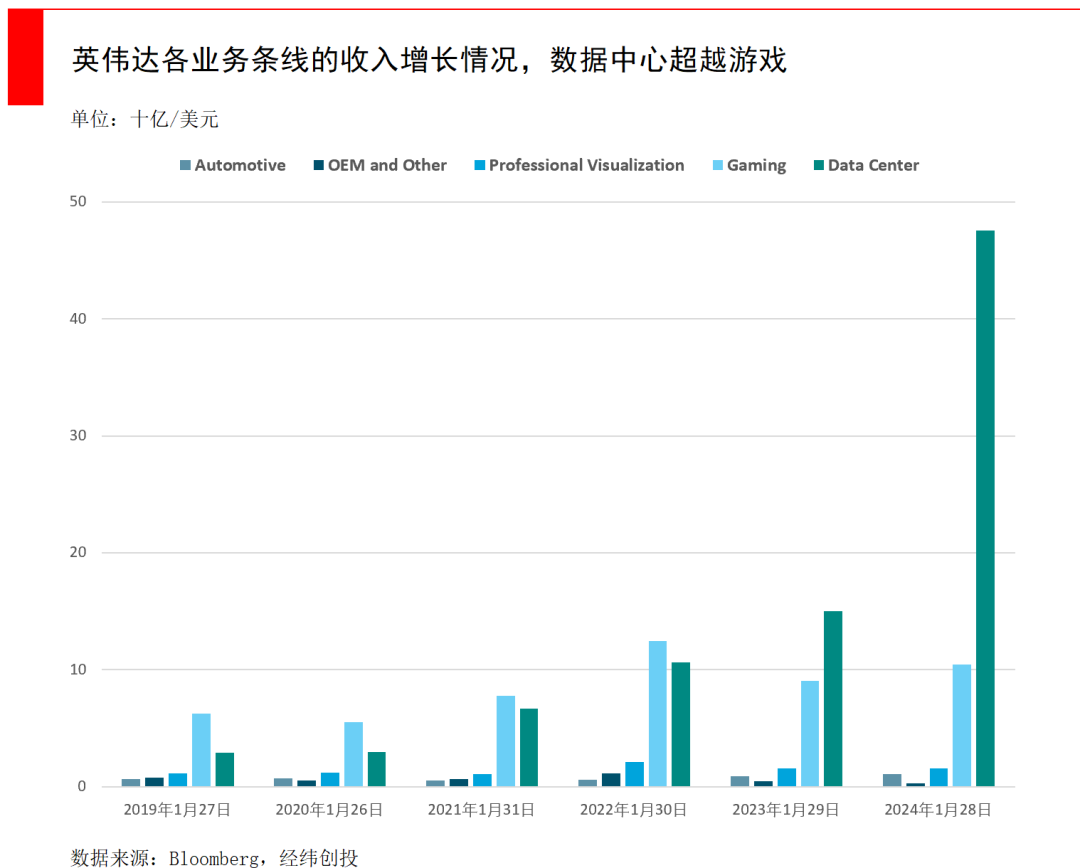

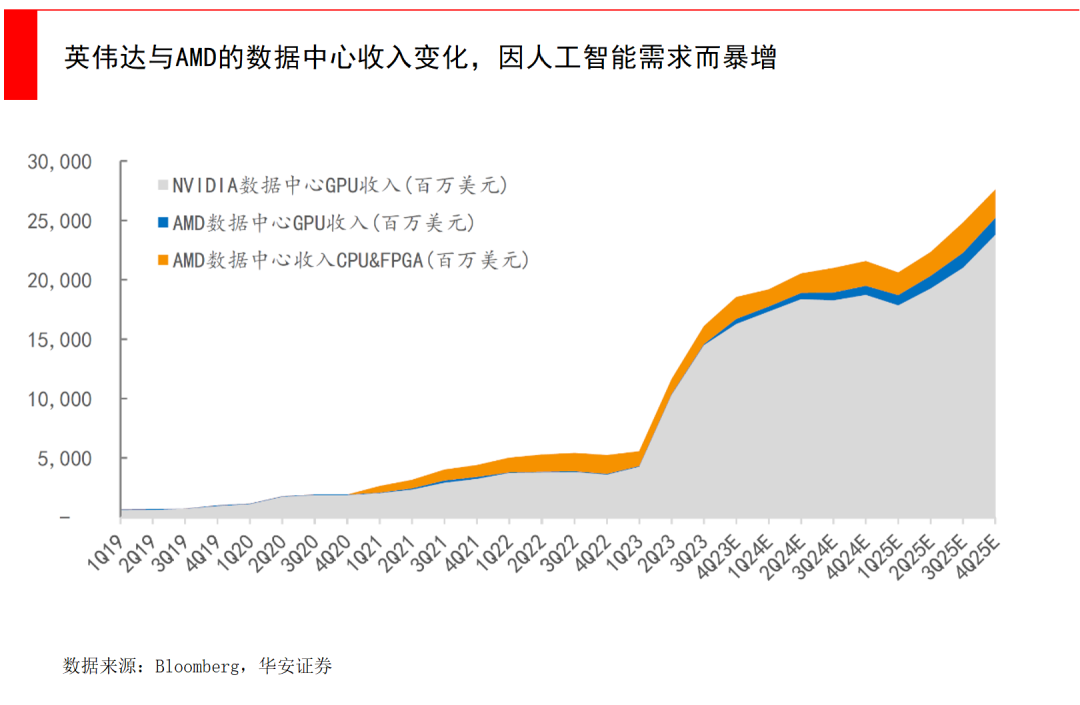

数据中心(Datacenter):近期势头最猛的业务,同比增长高达409%,在总营收中占据83%;

游戏(Gaming):起家的核心业务(主要是游戏GPU),可以说没有游戏产业就没有英伟达,曾经在总营收中占大头,现在是13%;

汽车(Automotive):针对无人驾驶、智能座舱等领域,在总营收中占1%;

OEM&其他:针对笔记本电脑OEM和密码货币挖掘等等领域,在总营收中占1%。

可以说,如今英伟达进入“美国市值前三、相当于意大利一国GDP”的征程,始于游戏产业。

首先,我们来简单解释一下,为什么英伟达曾经用于游戏的GPU芯片(英伟达在这样的领域占据了80%以上的份额),如今很适合训练AI大模型?

在5年前,英伟达的芯片产品主要是针对一个垂直市场游戏。英伟达的GPU也称为图形处理器单元,最初就为了游戏设计的,越来越逼真的游戏,需要在屏幕上同时渲染无数像素,达到更高的画质和体验。

英伟达采取了并行处理的方式,将每次计算分成较小的块,然后将它们分配给芯片中的多个内核处理器的大脑。这在某种程度上预示着,GPU的工作速度,远远快于以往按顺序达成目标的速度。

这种技术如今很适合训练大模型。因为大模型的基础是机器学习算法,而深度学习使用了人工神经网络,在这些网络中,计算机从海量数据集中提取规则和大规模计算,此时如果像GPU处理游戏一样,把任务分解成较小的块+并行处理,是提高速度的理想方案。高性能GPU能拥有超过一千个内核,因此能同时处理成千上万的计算。

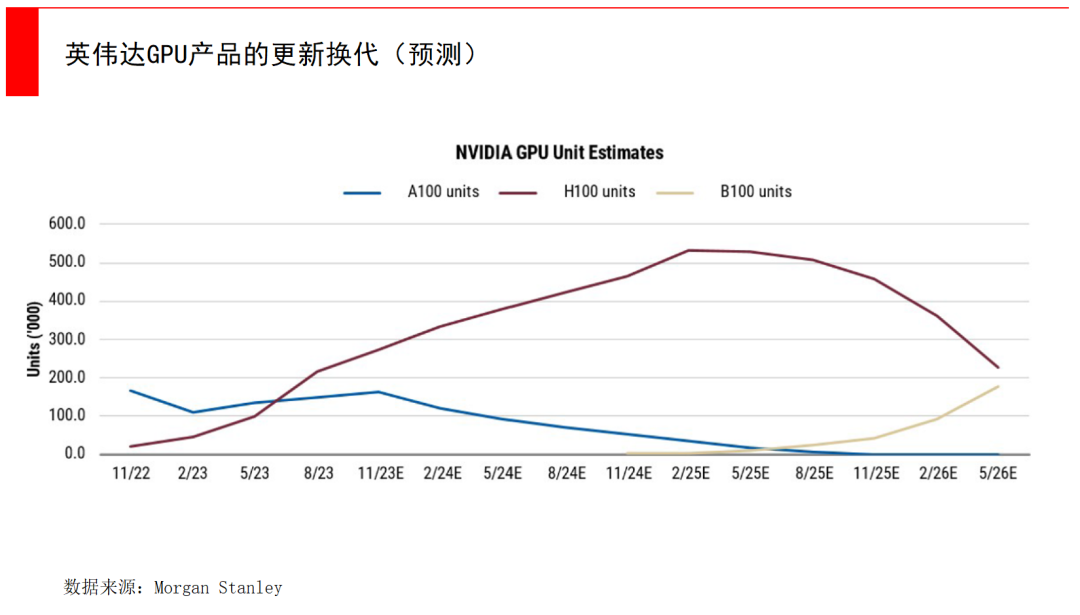

当英伟达意识到这一点之后,就开始专注于AI市场来优化,以跟上大模型快速的发展步伐。如今,要想创建一个最复杂的AI大模型,通常会用到数万片英伟达先进的GPU H100。这些GPU的单价可达2.5万美元左右,成为了硅谷的稀缺品。

更进一步的是,英伟达的护城河不仅仅是芯片速度快(即将推出H200,推理性能是目前主打产品H100的两倍,以及下一代数据中心GPU B100),它还有两道很重要的护城河:芯片网络,与几乎构成了行业标准的软件平台。

高性能芯片网络是英伟达重要的护城河。随着AI大模型参数量的飙升,负责训练这些大模型的数据中心,需要成千上万个GPU互相连接在一起,以提高计算能力,相比之下大多数计算机只使用少数几个GPU,这种技术被称为InfiniBand(无限带宽),它有着极高的高带宽和低延迟。英伟达在ChatGPT发布的9个月前,以70亿美元收购了以色列网络技术供应商Mellanox,就为了能够把英伟达的芯片扩展为一整个数据中心的“超级芯片”,以此来实现现代AI超级计算机。这也使得英伟达能够优化芯片网络的性能,这是竞争对手不能够比拟的。

另一道护城河是CUDA,这是一个允许客户微调CPU性能的软件平台,也是加速计算密集型任务最为依赖的软件生态基石。英伟达长期投资于CUDA,并鼓励研发人员用它来构建和测试AI应用,目前CUDA 拥有超过400万研发人员,在CUDA架构下已经编写了数百万行代码,这使得用英伟达芯片开发新AI程序变得更容易,CUDA也成为事实上的行业标准。

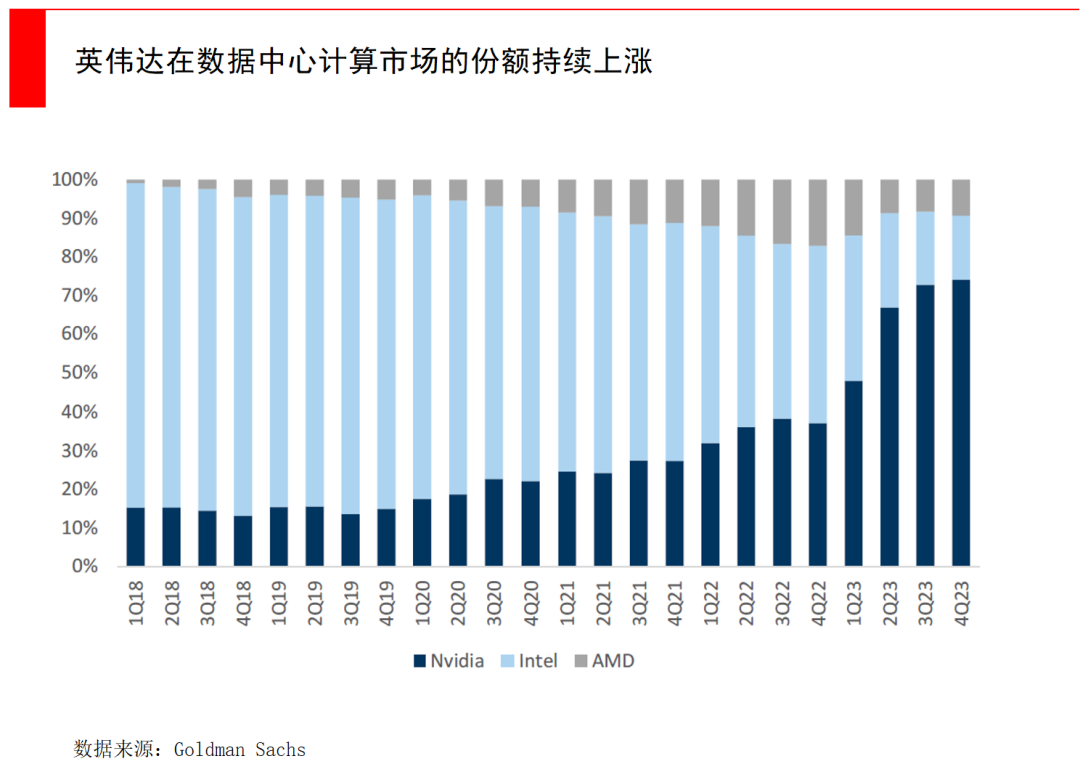

这两道护城河的存在,使得竞争对象即便造出了更好的硬件,也仍然是不够的。虽然英特尔和AMD都已加速推出自家AI芯片产品,以及英伟达的大客户亚马逊、谷歌和微软都在开发自主设计芯片,但英伟达仍然稳固地主导着AI芯片,因为它不仅能提供最好的芯片,还有最好的芯片网络和最好的软件,这使得任何眼红这块市场的竞争对手,都需要在这三个方面击败它,而在当下这几乎是不可能完成的任务。

英伟达的2万亿美元市值能否持续,重点是它的客户们拿着AI能做什么,不要将股市热潮,与实际的业务收入混淆。

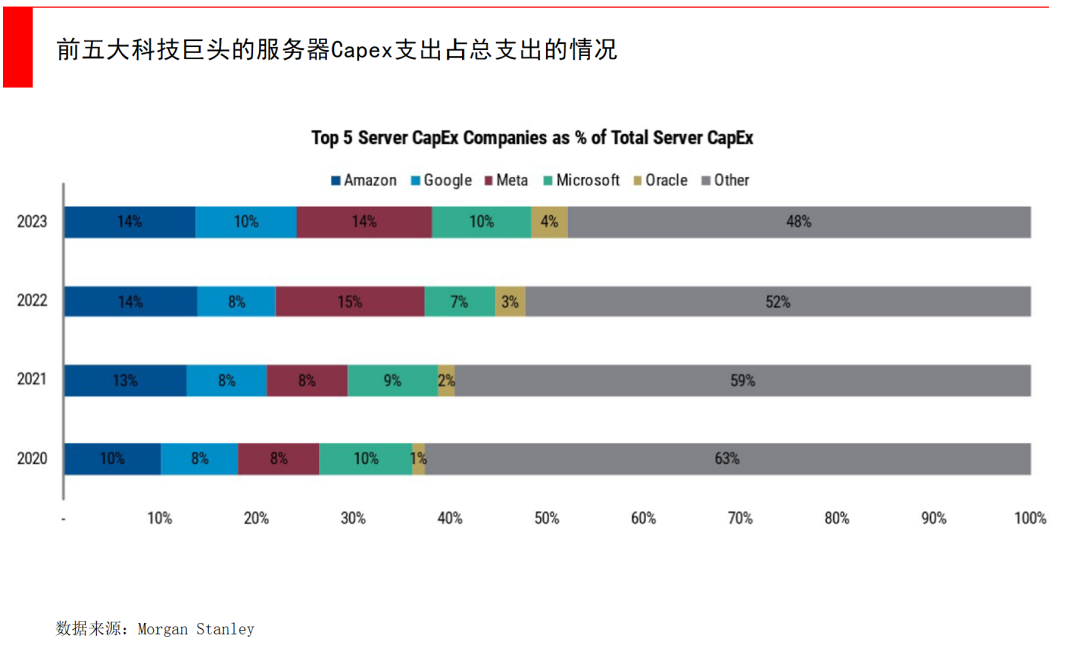

对于英伟达的客户们来说,现在处于疯狂花钱的投入期,投资者对此倒也十分买账。很多科技巨头也成为了主要受益者,谷歌、亚马逊、苹果、微软、Meta市值从2023年开始至今平均增长了70%。这一些企业也都在最近的财报电话会议上说,计划在今年增加资本支出,直接购买英伟达芯片。

例如上个月,扎克伯格就在Instagram上说,Meta计划在今年年底前,要拥有35万枚英伟达H100芯片。按目前的芯片价格计算,这至少需要数十亿美元。

芯片还被用于吸引资金和人才。英伟达所投资的一个企业CoreWeave,在去年把所持有的H100芯片,用作抵押物融资了23亿美元。一些高校实验室在招募人才时,也会炫耀自己有多少H100芯片,比如普林斯顿大学的一个AI研究项目就在招聘中强调,自己拥有“一流的计算基础设施,有300枚英伟达H100 GPU”。

由于芯片的价值和及其重要的作用,思科的CEO在一个峰会上说,这些芯片价值不菲,是(像黄金那样)由装甲车运送给思科的。

微软成立了一个“GPU理事会”,由高管决定如何在微软内部项目之间,分配剩余的计算资源。谷歌也成立了一个执行委员会,负责决定在企业内部和外部用户之间,如何分配计算资源。

如果从英伟达的财报来看,它非常依赖大客户。在上一财年,其中一个最主要的买家就为英伟达贡献了超过110亿美元销售额,占到总销售额的近五分之一。

而在最近一个季度里,英伟达就从谷歌、微软和亚马逊等云计算公司,获得了超过92亿美元的销售额,占到了这三家公司同期约350亿美元资本支出的四分之一。

但在2024年,一个重要的问题必须得到答案这些对AI的巨额资本支出,到底能带来什么?

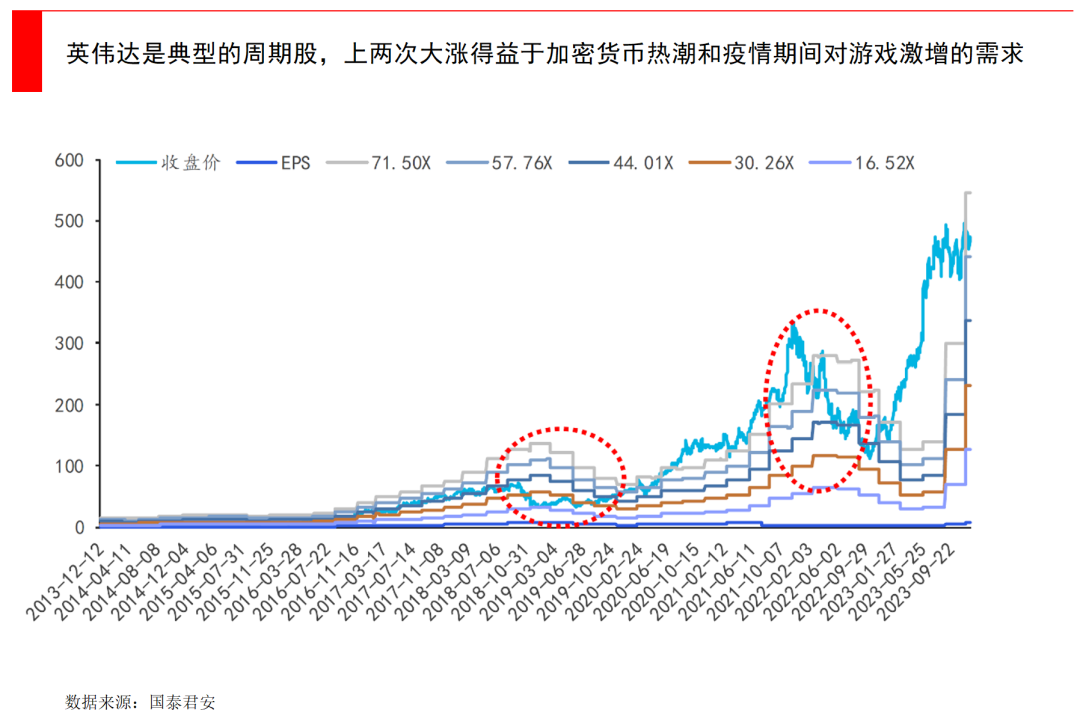

半导体市场的周期性是众所周知的,历史证明,英伟达的业务也不例外,在此前密码货币和疫情期间的游戏浪潮中,都在短期极大刺激了需求,造成英伟达收入剧烈波动。今天如果科技巨头们在进行疯狂采购后,也逐渐进入“消化期”,那英伟达也一样会陷入曾经的周期性。

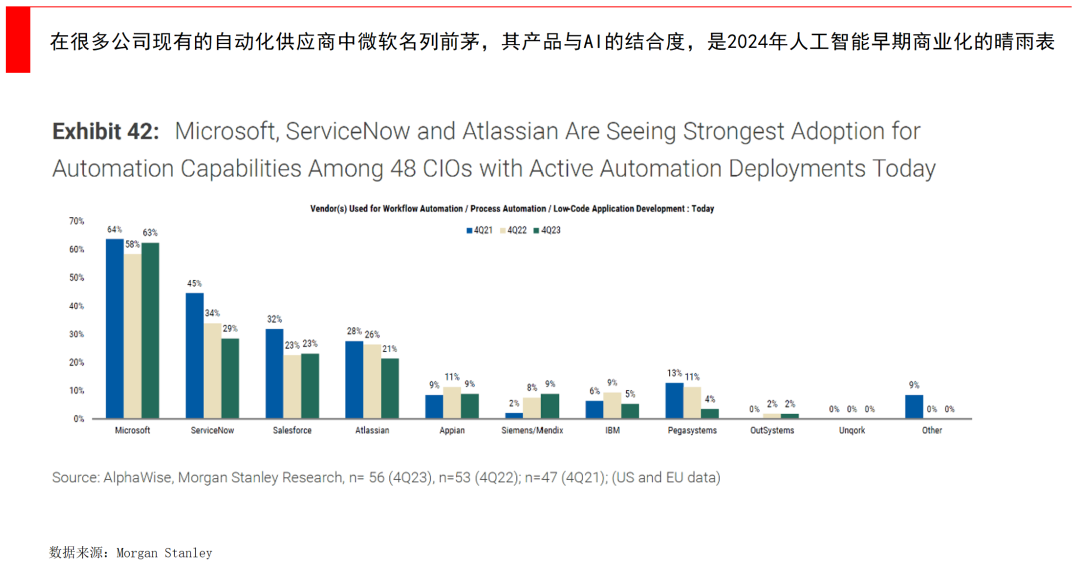

微软的订阅式人工智能软件Copilot和云计算服务Azure,被市场认为是2024年人工智能早期商业化的晴雨表。这两项业务都有望通过与OpenAI的技术整合,而实现增长。Microsoft 365 Copilot在刚发布的头两个月,上涨的速度超过了前两个主要的Microsoft 365企业套件,但还缺乏更持久的数据。

从Meta的财报来看,人工智能被用于改进广告服务,这使得Meta上个季度的利润翻了两番。但Meta也在同期进行了严格的成本削减,尚不能说这个利润增长是来自AI的应用。

亚马逊在今年将发起“全面攻势,以便在AI领域迎头赶上”。在去年11月,亚马逊为其云服务用户推出了一款人工智能助手Amazon Q。但仍缺乏AI相关的具体数据。

Uber也在财报电话会中强调AI,其CEO说“优步的平台是由AI驱动的,在一切条件相同时,我们的AI算法将能够学习更多”。但其实Uber表现不错的最近一期财报中,增长并非来自人工智能,而是对滴滴、无人驾驶公司Aurora等等约60亿美元的股权投资,这些投资的价值波动较大,会对净收入产生影响。

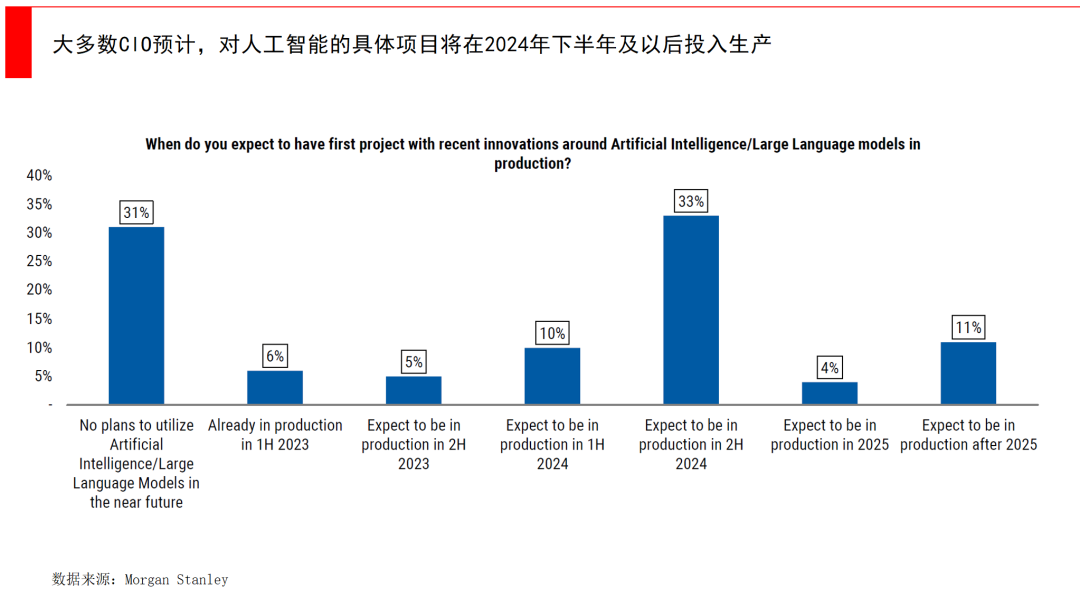

很多投行也进行了调研,试图听听技术高管的意见。据Morgan Stanley针对上百位CIO的调研,最多的人群(33%的CIO)预计,他们的第一个AI大模型项目,将在2024下半年投入生产;15%的CIO预计,这些项目将在2025年或之后投入生产。

而根据UBS的调研,好消息是100%的受访者,都处于正在研究怎么样应用AI的阶段,但坏消息是,只有6%的公司正在投入生产,而70%的收房的人说,最大有可能上线年平均AI支出预期,为165万美元,这一个数字其实不大,预计要到2025年才可能会翻一番。

而对于“晴雨表”Microsoft Copilot的使用率,还比较乐观。约80%的受访者正在试用或计划试用Copilot,这可能会为2024下半年和2025年,实质性采用Copilot创造了潜力。

总体来说,相比于股市热潮,真实的应用进展还为时过早。微软其实也在努力抑制人们的预期,称Copilot可能要到2024下半年,才可能带来销售提升。

就障碍而言,“合规性和监管障碍”“缺乏合格人才”“不清楚的ROl”都是名列前茅的问题。

谨慎的一个重要原因是,大模型产出不准确结果的问题任旧存在,这削弱了许多商业环境中的应用价值。Salesforce的一位高管认为,这是一个足够大的问题,在大多数情况下要在AI工作的旁边,始终有一个“人类监督”来捕捉错误,并将语言模型与事实数据库链接起来,以便在需要时能够返回可验证的准确答案。

以上是软件层面,而对于硬件,AI与移动电子设备的结合,正随着苹果取消十年来最广受期待的电动汽车项目转向AI,逐渐变成下一个战场。

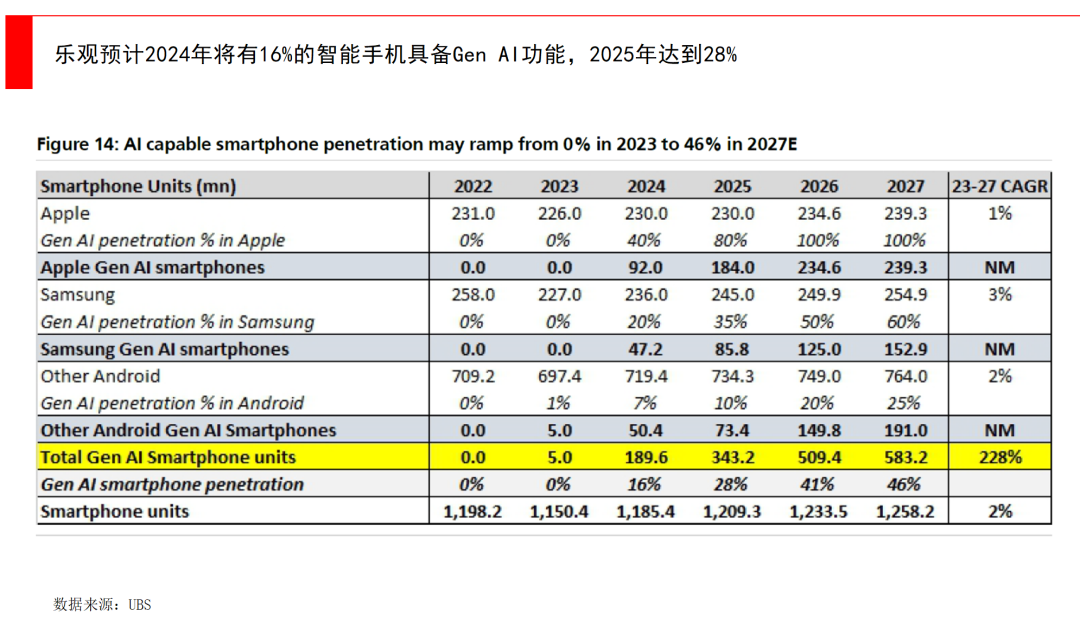

苹果的竞争对手三星,慢慢的开始在手机中引入新的AI功能,新发布的Galaxy手机利用了生成式AI的一些最新进展,比如通话实时翻译、总结笔记和编辑照片等功能。苹果也宣布将在今年下半年推出的iPhone 16中,升级一些AI相关的功能,并计划在2025年推出更全面的GenAI功能。

高通CEO安蒙认为,我们现在有能力创建一款高性能的人工智能处理器,可以用在电池供电的设备上。它们能一直运行,可以无处不在。这是第一个要素:拥有使其成为现实的计算引擎。

其次,随着模型训练得慢慢的变好,模型的体积也慢慢变得小,效率也慢慢变得高,尤其是针对特定场景的模型,这一点正在向便携式设备发展,而且由于移动电子设备具有关于你正在做什么、你所在的位置等真实的环境数据,这可以使AI更加精确。第三,目前正在开发的很多应用,就为了利用AI能力。所以未来我们的手机、个人电脑、汽车,都将具备AI相关的功能。

而未来AI在移动端的运行方式,有很大的可能是在设备与云端一起进行。在需要调用大参数量的模型时,调用云端;而在其他场景中,则可以直接用设备上的计算能力,来保证经济性。

所以支持者认为,AI有可能在智能手机上创造一个新的升级周期。但这样的一个过程同样不会很快,比如受限于手机的功耗、内存,以及当下还缺失的“杀手级应用”。

在人工智能驱动的商业大潮中,英伟达的估值迈入了2万亿美元行列,黄仁勋成为了科技界的王者。他成功地将把芯片设计从游戏引入人工智能,成为了微软、谷歌和特斯拉等科技巨头的必需品。

买到英伟达芯片如此不容易,以至于英伟达的客户们,都有点恐惧与其竞争对手打交道,虽然他们很希望市场上能有替代品。

英伟达的股价已经不太取决于其自身的基本面,因为足够好,而是取决于AI能否产生真正的商业化。虽然宏观预测讲述了一个积极的故事(高盛预计现在人工智能起步缓慢,占美国GDP不到半个百分点的情况下,但到2032年,支出将会大幅度的增加,达到GDP的2.5%以上)。

在市值超过100亿美元的316家美股公司中,只有15%给出了AI相关的数据披露(即对支出、收入、生产率收益的影响),但这些数字不一定可以完全归因于人工智能。但在披露上向人工智能靠拢,却比以往任何一个时间里都更有赚头,据投资机构Theory Ventures的数据分析,有AI相关披露的公司的市盈率,已达到没有AI披露的2.5倍。

过去的一年里,几乎每家科技公司都不得不提出一项生成式人工智能战略,但市场即将开始要求这项技术带来真正的收入和利润。

AI是否像支持者所声称的那样具有革命性,还是仅仅是IT工具库中的一个有限补充,今年会变得更清晰,这是英伟达股价的决定性因素。2024年,我们将看到谁只是在打人工智能牌,而不是拥有真正的商业模式。

免责声明:本文转载自经纬创投,文章版权属于原本的作者所有,内容仅供参考并不构成任何投资及应用建议。

风险提示:投资有风险。有关数据仅供参考,不构成投资建议。投资人请详阅基金合同和基金招募说明书,确认您自觉履行投资人的各项义务,并自行承担投资风险。

上一篇:销售工作总结